资本结构的MM理论_26年注会财管预习知识点

对于注会备考来说,预习大有益处!对于已理解的知识,可加深印象;对不理解的部分,能在课堂上集中精力听老师讲解,让课堂学习效果大幅提升。2026年注会预习备考已经开始了,以下是《财管》科目预习考点讲解,快来学习吧!

✅注会《财管》预习知识点汇总> ✅ 备考资料,注册即可免费领取>

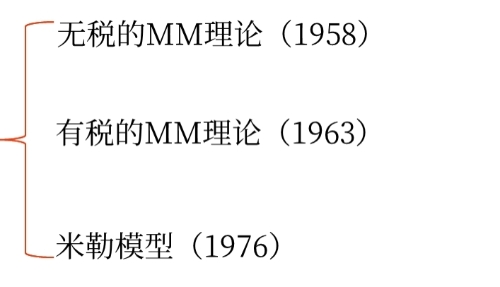

资本结构的MM理论

一、MM理论的假设前提

(1)经营风险可以用息税前利润的方差来衡量,经营风险相同的企业处于同一风险等级(homogeneous risk class)。

(2)投资者等市场参与者对企业未来的收益与风险的预期相同(homogeneous expectations)。

(3)资本市场是完善的,没有交易成本。

(4)投资者可同企业一样以同等利率获得借款。

(5)无论借债多少,企业及个人的负债均无风险,故负债利率为无风险利率。

(6)投资者预期的EBIT不变,即假设企业的增长率为零,从而所有现金流量都是年金。

提示

本部分的公式中一些代码

(1)主要指标的代码

V:企业价值(Value);D:债务价值(Debt);E:权益价值(Equity);r:资本成本率(rate)。

(2)下标的代码

下标L:表示有杠杆(Leverage )的相关指标

下标U:表示无杠杆(Unleverage)的相关指标

下标s:表示股票(stock)的相关指标

下标wacc:表示加权平均资本成本( Weighted average cost of capital)

下标d:表示债务(debt)的相关指标

(3)上标的代码——对税的界定

上标0表示无所得税下的指标;

上标T表示有企业所得税下的指标;

上标Tt:表示有企业所得税和个人所得税下的指标;

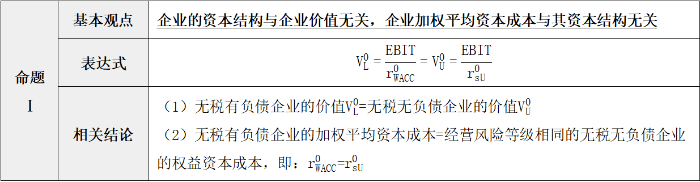

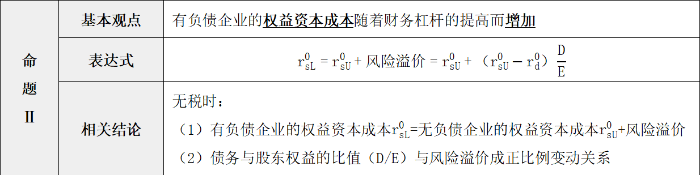

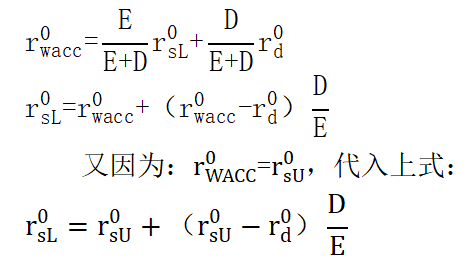

二、无税的MM理论

推导

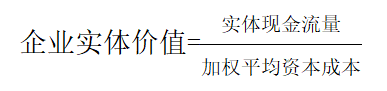

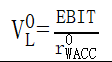

因为假设公司零增长,永续年金。

实体现金流量=税后经营净利润-净经营资产增加

因为假设公司零增长,所以净经营资产增加为0

因为不存在所得税,所以,税后经营净利润=税前经营利润=EBIT

所以:

加权资本成本=权益比重×权益资本成本+负债比重×负债资本成本

记忆规律

第二章改进杜邦分析体系的公式

权益净利率=净经营资产净利率+(净经营资产净利率-税后利息率)×净财务杠杆

F=A+(A-B)×C

用图8-1来表述无企业所得税情况下的MM理论。

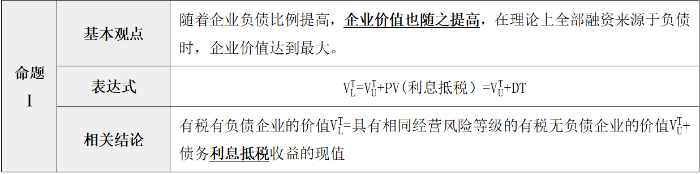

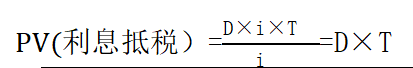

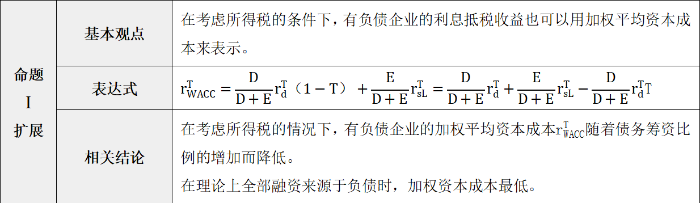

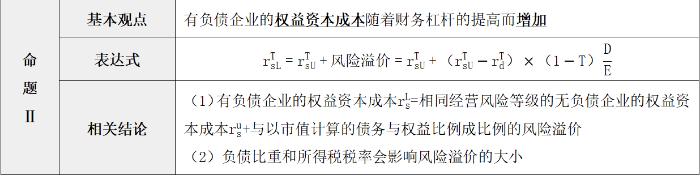

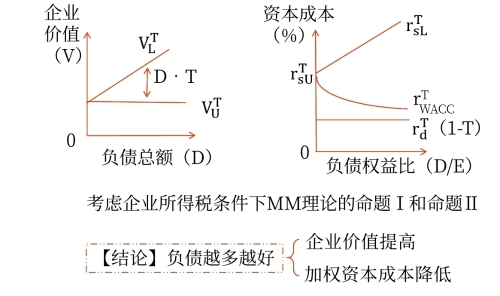

三、有税条件下的MM理论

推导

设债务利息率为i

利息=D×i

利息抵税=D×i×T

因为债务是永续零增长

提示

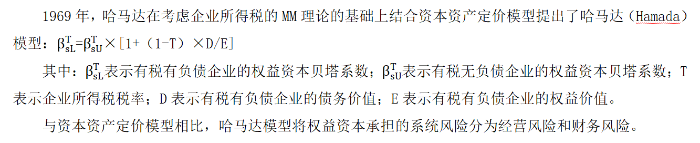

哈马达模型

有税条件下的MM理论两个命题如图8-2所示。

总结

有税条件下的MM理论与无税条件下的MM理论的关系

区别

项目 | 无税的MM理论 | 有税的MM理论 |

企业价值 | 负债比重不影响企业价值 | 负债比重越大,企业价值越大 |

加权平均资本成本 | 负债比重不影响加权平均资本成本 | 负债比重越大,加权平均资本成本越低 |

最优资本结构 | 不存在 | 负债为100%时 |

联系

项目 | 无税的MM理论 | 有税的MM理论 |

资本结构对权益资本成本影响 | 负债比重越大,权益资本成本越高 | 负债比重越大,权益资本成本越高 |

受是否考虑税的影响,二者会有差异 | ||

资本结构对负债资本成本影响 | 不影响 | 不影响 |

二者的差异是由(1-T)引起的,有税时的负债资本成本比无税时的要小 | ||

四、米勒模型

同时考虑企业所得税和个人所得税的资本结构理论模型。

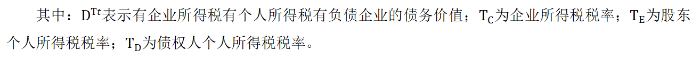

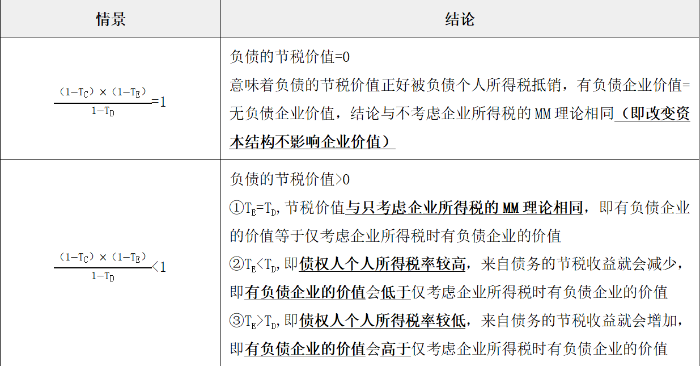

1.基本观点

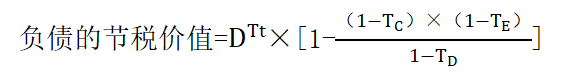

2.负债是否存在节税价值

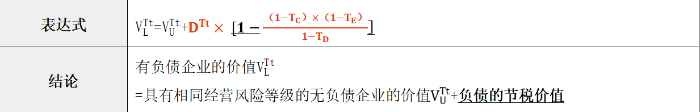

(1)表达式

(2)结论

总结

知识点来源:第八章 资本结构

● ● ●

注:以上内容选自闫华红老师《财管》科目基础班授课讲义

(本文为东奥会计在线原创文章,仅供考生学习使用,禁止任何形式的转载)

津公网安备12010202000755号

津公网安备12010202000755号