某市甲电器制造公司,系增值税一般纳税人,被认定为高新技术企业,主营各种家用电器研发和生产销售,所有产品、材料适用的增值税税率为13%。公司财务人员编制的2023年第一至三季度《利润表》(累计数)(摘要)如下: 利润表(摘要)

项目 | 第1~3季度累计数 |

一、营业总收入 | 52700000.00 |

其中:营业收入 | 52700000.00 |

二、营业总成本 | 43200000.00 |

其中:营业成本 | 33800000.00 |

税金及附加 | 320000.00 |

销售费用 | 2560000.00 |

管理费用(除研发费用外) | 2590000.00 |

研发费用 | 3560000.00 |

财务费用 | 370000.00 |

加:其他收益 | 179000.00 |

投资收益 | 102000.00 |

资产处置收益 | 28800.00 |

三、营业利润(亏损以“-”号填列) | 9809800.00 |

加:营业外收入 | 211200.00 |

四、利润总额(亏损以“-”号填列) | 10021000.00 |

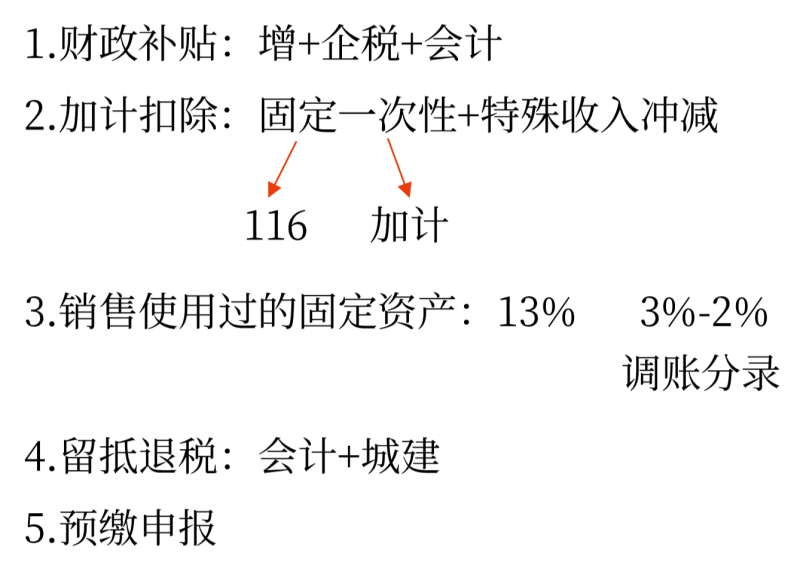

审核该公司截止到2023年第三季度会计核算及其他相关资料,发现如下事项:

1.响应当地政府促进消费的号召,对个人在直营门市部购买家用电器,允许使用政府发放的“家电消费券”,个人购买家电时,以“家电消费券”抵付部分家电款,按抵付后的实收金额向购买人开具发票,并以实际收取的款项计算销售额计入“主营业务收入”,计算缴纳税费。

按当地政府兑付消费券的安排,于9月15日将收取的“家电消费券”全部向当地县财政部门兑付,共收取179000元,公司作为收到财政补助处理,会计处理为:

借:银行存款 179000

贷:其他收益 179000

2.7月18日,购置一台测试仪器专门用于新产品研发,购置仪器的增值税专用发票注明金额1200000元、税额156000元,会计处理为:

(1)7月份购置时

借:固定资产 1200000

应交税费——应交增值税(进项税额)

156000

贷:银行存款 1356000

(2)8月、9月分别计提折旧(两个月合计40000元)

借:研发支出——费用化支出 20000

贷:累计折旧 20000

3.7月28日,从投资的子公司取得2022年度分红款102000元,该子公司为有限责任公司,会计上采取成本法核算,会计处理为:

借:银行存款 102000

贷:投资收益 102000

4.8月25日,当月申请的增量留抵退税经主管税务机关核准,于9月取得退税款600000元,会计处理为:

(1)申请留抵退税,税务机关核准时

借:主营业务成本 600000

贷:应交税费——应交增值税(进项税额转出)

600000

(2)取得退税款时

借:银行存款 600000

贷:其他应付款 600000

5.9月20日,将一台生产设备出售,收到价款92700元,因购买方为个人,未开具发票。该设备于2018年5月购进并投入使用;购进时取得增值税专用发票注明金额178800元、税额28608元,进项税额已于投入使用当月申报抵扣;截止到2023年9月累计已提折旧116700元。

会计处理为:

(1)设备出售

借:银行存款 92700

累计折旧 116700

贷:固定资产 178800

应交税费——简易计税 1800

固定资产清理 28800

(2)结转收益

借:固定资产清理 28800

贷:资产处置损益 28800

6.9月30日,出售研发新产品过程中形成的下脚料和残次品,收到款项211200元,未开具发票,会计处理为:

借:银行存款 211200

贷:营业外收入 211200

7.根据公司核算明细账记录并经核实:

(1)截止到第三季度共发生业务招待费300000元,分别计入“管理费用”或“销售费用”。

(2)会计核算“研发支出”3560000元,均属于符合规定研发新产品的费用化支出,且其他相关费用未超过可加计扣除研发费用总额的10%,公司选择在第三季度预缴企业所得税时加计扣除。

(3)2023年9月份会计核算“应交税费——应交增值税(转出未交增值税)”金额为170000元,“应交税费——简易计税”金额为1800元,未超过退还的增量留抵税额,9月份未计提城市维护建设税、教育费附加和地方教育附加。

其他相关资料:假设其他事项公司核算均准确,且与缴纳各税费无关,公司按年结转利润。

要求:

(1)对上述审核发现第1至6项的会计处理,逐笔分析处理是否准确?是否影响应纳增值税额?对影响增值税额的,请列式计算影响的增值税额;对于会计处理错误的,请以“综合账务调整法”作出当期调账分录。

(2)公司发生的业务招待费超支,是否应在第三季度企业所得税预缴申报时填报?审核补缴的增值税是否应同时补缴城市维护建设税、教育费附加和地方教育附加?

(3)若公司对新购置的测试仪器选择最优惠的加速折旧优惠政策,请结合上述会计资料,据实填报2023年度该公司第三季度预缴企业所得税申报表(摘要)。

【答案与解析】

(1)事项1会计处理不准确,影响应纳增值税额。

纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。

事项1应确认增值税销项税额=179000/(1+13%)×13%=20592.92(元)。

调整分录为:

借:其他收益 179000

贷:主营业务收入 158407.08

应交税费——应交增值税(销项税额)

20592.92

事项2会计处理准确,不影响应纳增值税额。

事项3会计处理准确,不影响应纳增值税额。

事项4会计处理不准确,不影响应纳增值税额。

调整分录为:

借:应交税费——增值税留抵税额 600000

贷:主营业务成本 600000

借:其他应付款 600000

贷:应交税费——增值税留抵税额 600000

事项5会计处理不准确,影响应纳增值税额。

该设备购进时进项税额已申报抵扣,纳税人转让自己使用过的、已抵扣进项税额的固定资产,不能采用简易计税方法计算增值税,而应采用一般计税方法计算增值税,应确认的销项税额=92700/(1+13%)×13%=10664.60(元)。

调整分录为:

借:资产处置损益 8864.60

应交税费——简易计税 1800

贷:应交税费——应交增值税(销项税额)

10664.60

事项6会计处理不准确,影响应纳增值税额。

出售下脚料和残次品,应确认的增值税销项税额=211200÷(1+13%)×13%=24297.35(元)。

调整分录为:

借:营业外收入 211200

贷:其他业务收入 186902.65

应交税费——应交增值税(销项税额)

24297.35

事项1~6,合计应补缴的增值税=20592.92+10664.60+24297.35-1800=53754.87(元)。

【解题思路】考题常考核销售“边角料、下脚料、残次品”。题干通常是销售上述货物,未确认增值税销项税额。

从三个方面进行解答:

①确认增值税销项税额,按照题干中营业外收入或其他业务收入作为含税金额,换算为不含税金额计算销项税额。

②收入金额调减。确认销项税额后,计入企业所得税收入金额需要换算为不含税金额,需要调减收入额。

③作出会计调账分录。

(2)公司发生的业务招待费超支,不应在第三季度企业所得税预缴申报时填报。

审核补缴的增值税,不用同时补缴城市维护建设税、教育费附加和地方教育附加。

【解题思路】纳税人自收到留抵退税额之日起,应当在下一个纳税申报期从城建税计税依据中扣除。当月应缴纳和补缴的增值税=170000+53754.87=223754.87(元),小于留抵退税额,所以无须补交。

(3)中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)

行次 | 预缴税款计算 | 本年累计 |

1 | 营业收入 | 53045309.73 |

2 | 营业成本 | 33200000 |

18 | 利润总额 | 10567245.13 |

19 | 加:特定业务计算的应纳税所得额 | |

20 | 减:不征税收入 | |

21 | 减:资产加速折旧、摊销(扣除)调减额(填写A201020) | 1160000 |

22 | 减:免税收入、减计收入、加计扣除(22.1+22.2+…) | 4635097.35 |

22.1 | 一般股息红利等权益性投资收益免征企业所得税 | 102000 |

22.2 | 开发新技术、新产品、新工艺发生的研究开发费用加计扣除 | 4533097.35 |

23 | 减:所得减免(23.1+23.2+……) | |

23.1 | (填写优惠事项名称) | |

23.2 | (填写优惠事项名称) | |

24 | 减:弥补以前年度亏损 | |

25 | 实际利润额\ 按照上一纳税年度应纳税所得额平均额确定的应纳税所得额 | 4772147.78 |

26 | 税率(25%) | 25% |

27 | 应纳所得税额(25×26) | 1193036.95 |

28 | 减:减免所得税额(28.1+28.2+…) | 477214.78 |

28.1 | 国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税 | 477214.78 |

28.2 | (填写优惠事项名称) | |

29 | 减:抵免所得税额 | |

29.1 | 其中:本年允许抵免专用设备投资额(填写专用设备投资类型) | |

30 | 减:本年累计已缴纳所得税额 | |

31 | 减:特定业务预缴(征)所得税额 | |

32 | 本期应补(退)所得税额\税务机关确定的本期应纳所得税额 | |

正确的利润总额=10021000-20592.92+600000-8864.60-211200+186902.65=10567245.13(元)

企业取得研发过程中形成的下脚料、残次品、中间试制品等特殊收入,在计算确认收入当年的加计扣除研发费用时,应从已归集研发费用中扣减该特殊收入。

开发新技术、新产品、新工艺,发生的研究开发费用加计扣除=(3560000-186902.65+1160000)×100%=4533097.35(元)

高新技术企业15%的税率优惠体现在28栏“减免所得税额”中,以4772147.78×(25%-15%)=477214.78(元)体现减免的10%的所得税。

总结

总结

津公网安备12010202000755号

津公网安备12010202000755号