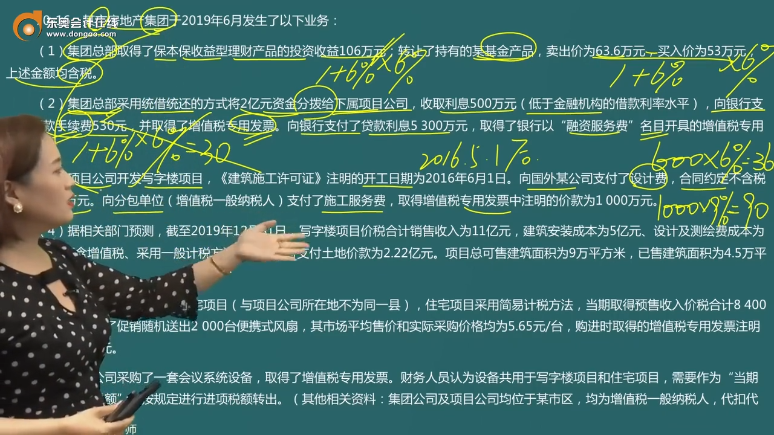

(1)集团总部取得了保本保收益型理财产品的投资收益106万元;转让了持有的某基金产品,卖出价为63.6万元,买入价为53万元,上述金额均含税。

(2)集团总部采用统借统还的方式将2亿元资金分拨给下属项目公司,收取利息500万元(低于金融机构的借款利率水平),向银行支付了汇款手续费530元,并取得了增值税专用发票。向银行支付了贷款利息5300万元,取得了银行以“融资服务费”名目开具的增值税专用发票。

(3)项目公司开发写字楼项目,《建筑施工许可证》注明的开工日期为2016年6月1日。向国外某公司支付了设计费,合同约定不含税金额为600万元。向分包单位(增值税一般纳税人)支付了施工服务费,取得增值税专用发票中注明的价款为1000万元。

(4)据相关部门预测,截至2019年12月31日,写字楼项目价税合计销售收入为11亿元,建筑安装成本为5亿元、设计及测绘费成本为1亿元(均不含增值税、采用一般计税方法),向政府支付土地价款为2.22亿元。项目总可售建筑面积为9万平方米,已售建筑面积为4.5万平方米。

(5)项目公司还开发了一住宅项目(与项目公司所在地不为同一县),住宅项目采用简易计税方法,当期取得预售收入价税合计8400万元。营销团队为了促销随机送出2000台便携式风扇,其市场平均售价和实际采购价格均为5.65元/台,购进时取得的增值税专用发票注明不含税价款为1万元。

(6)项目公司采购了一套会议系统设备,取得了增值税专用发票。财务人员认为设备共用于写字楼项目和住宅项目,需要作为“当期无法划分的全部税额”,按规定进行进项税额转出。(其他相关资料:集团公司及项目公司均位于某市区,均为增值税一般纳税人,代扣代缴手续在当月完成)

要求:根据上述资料,按照下列顺序计算回答问题。

(1)计算集团总部在业务(1)中的销项税额。

(2)判断集团总部在业务(2)中的行为是否属于“统借统还”,应如何缴纳增值税?

(3)计算集团总部在业务(2)中的进项税额,需列示计算过程并说明理由。

(4)计算项目公司在业务(3)中应扣缴的增值税的税额。

(5)计算项目公司在业务(3)中可以抵扣的进项税额。

(6)完成业务(4)中截至2019年12月31日的写字楼项目的增值税税负测算。

(7)计算项目公司在业务(5)中的当期可以抵扣的进项税额以及视同销售的销项税额。

(8)计算项目公司在业务(5)中需要在项目所在地预缴的增值税额以及在机构所在地需要缴纳的增值税额。

(9)指出业务(6)中对于会议系统设备的增值税处理方法是否正确,如错误,说明应如何处理。(2017年考题改编)

【答案及解析】

(1)集团总部在业务(1)中的销项税额=106÷(1+6%)×6%+(63.6-53)÷(1+6%)×6%=6.6(万元)

(2)集团总部在业务(2)中的资金分拨行为符合“统借统还”的规定。统借统还利息收入免征增值税。

“统借统还”业务是指:

①企业集团向金融机构借款或对外发行债券取得资金后,将所借资金分拨给下属单位,

并向下属单位收取用于归还金融机构或债券购买方本息的业务。

②企业集团向金融机构借款或对外发行债券取得资金后,由集团所属财务公司与企业集团或者集团内下属单位签订统借统还贷款合同并分拨资金,并向企业集团或者集团内下属单位收取本息,再转付企业集团,由企业集团统一归还金融机构或债券购买方的业务。

(3)向银行支付的“汇款手续费”不可以进行进项税额抵扣。理由:购进的服务用于免征增值税项目,不得抵扣进项税额。

“融资服务费”实质是贷款利息支出,购进贷款服务不得抵扣进项。集团总部应确认的进项税额为0。

(4)应扣缴的增值税税额=600×6%=36(万元)

(5)业务(3)中项目公司可以抵扣的进项税额=36+1000×9%=126(万元)

(6)业务(4)中截至2019年12月31日的写字楼项目的增值税税负测算过程为:

销售额=(11-2.22×4.5÷9)÷(1+9%)=9.07(亿元)

销项税额=9.07×9%=0.82(亿元)

进项税额=5×9%+1×6%=0.51(亿元)

增值税应纳税额=0.82-0.51=0.31(亿元)

税负率=0.31÷9.07×100%=3.42%

(7)业务(5)中项目公司当期可以抵扣的进项税额=1×13%=0.13(万元),

视同销售的销项税额=5.65×2000÷10000÷(1+13%)×13%=0.13(万元)

(8)业务(5)中项目公司需要在住宅项目所在地预缴的增值税额=8400÷(1+5%)×3%=240(万元)

项目公司机构所在地需要缴纳的增值税额=0.13-0.13+[8400÷(1+5%)×5%]-240=160(万元)

(9)业务(6)中项目公司对于会议系统的增值税处理方法错误。

专用于简易计税项目的购进固定资产的进项税额不允许抵扣,但既用于简易计税项目又用于一般计税项目的购进固定资产的进项税额可以全额抵扣。

%

%

津公网安备12010202000755号

津公网安备12010202000755号